Tin Tức, Tin tức Tài Chinh

Mô hình vai đầu vai là gì? Cách nhận biết và giao dịch

Mô hình vai đầu vai là một mô hình xuất hiện phổ biến và quen thuộc đối với nhà đầu tư ở tất cả các lĩnh vực tài chính. Mô hình này rất có lợi cho nhà đầu tư, bởi vì có thể dự báo giá đổi chiều để đưa ra các quyết định mua bán phù hợp. Bài viết này tư Dnlands sẽ đi sâu về phân tích cách nhận biết cũng như phương pháp giao dịch với loại mô hình này.

1. Mô hình vai đầu vai là gì?

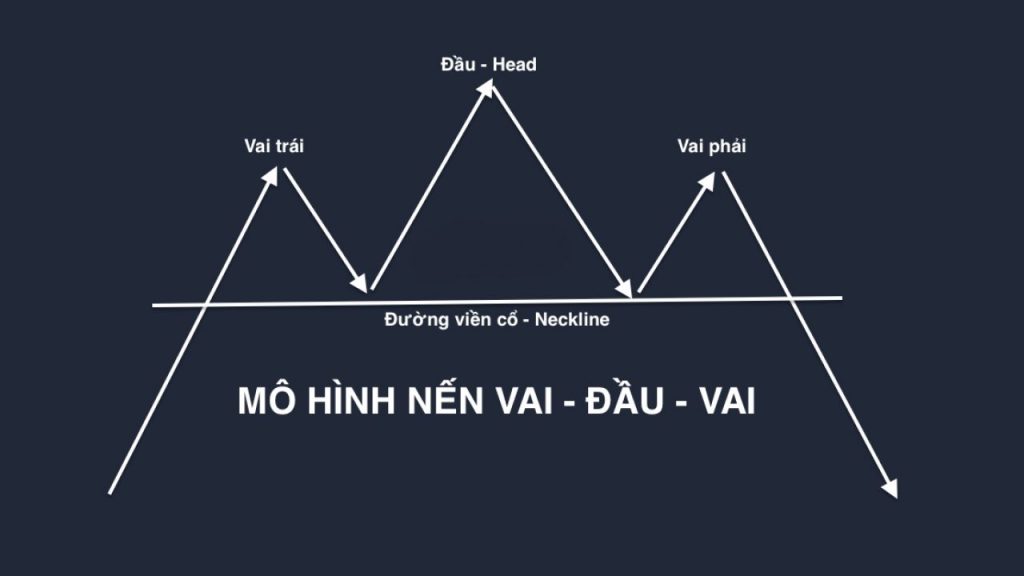

Mô hình vai đầu vai có tên tiếng Anh là Head And Shoulders, được sử dụng phổ biến trong đầu tư chứng khoán, tiền ảo, forex. Mô hình vai đầu vai báo hiệu sự đảo chiều xu hướng giá, được thể hiện dưới dạng biểu đồ với 3 đỉnh gồm 2 đỉnh bên ngoài có chiều cao gần như nhau (2 vai) và đỉnh ở giữa cao nhất (đỉnh đầu). Mô hình vai đầu vai giúp nhà đầu tư có thể dự đoán gần như chính xác sự đảo chiều về giá.

2. Đặc điểm của mô hình vai đầu vai

Mô hình vai đầu vai có những đặc điểm sau:

- Vai trái: Sau một xu hướng tăng giá rõ rệt đi kèm với khối lượng giao dịch lớn, đỉnh đầu tiên được tạo thành và thị trường sẽ điều chỉnh giảm giá tạo đáy.

- Đầu ở giữa: Sau khi đã tạo đáy, khối lượng giao dịch và giá bắt đầu tăng mạnh trở lạnh từ điểm đáy của vai trái, tạo đỉnh sau cao hơn đỉnh của vai trái. Đỉnh được tạo thì giá lại bắt đầu điều chỉnh giảm xuống tạo đáy cao, thấp hoặc bằng so với đáy đầu tiên. Khi nối đáy của vai trái và đáy của đầu sẽ tạo thành đường viền cổ (neckline).

- Vai phải: Giá từ đáy của đầu sẽ tăng dần trở lại, tạo đỉnh mới nhưng không cao hơn đầu, chỉ cao ngang bằng đỉnh vai trái. Sau khi tạo đỉnh xong, giá sẽ điều chỉnh giảm và phá vỡ đường neckline. Điều này báo hiệu xu hướng giá giảm mạnh.

- Đường viền cổ: Đây được xem là yếu tố quan trọng việc dự đoán mô hình. Đường viền cổ có thể nằm ngang, dốc lên hoặc dốc xuống. Mô hình vai đầu vai chỉ được xác nhận khi giá phá vỡ đường viền cổ, nếu giá không phá vỡ thì sẽ không được xem là mô hình vai đầu vai.

Lưu ý: Đỉnh của vai trái và vai phải không nhất thiết phải cao bằng nhau. Tuy nhiên đỉnh của đầu bắt buộc phải cao hơn 2 đỉnh còn lại.

3. Ý nghĩa của mô hình vai đầu vai là gì?

Mô hình vai đầu vai có ứng dụng cao trong việc xác định các xu hướng giá. Mặc dù thực tế, mô hình vai đầu vai có hình thù đẹp hoàn hảo xảy ra ít nhưng nhà đầu tư vẫn có thể dựa vào để phân tích dự đoán thị trường:

- Giúp nhà đầu tư dự đoán trước xu hướng giá đảo chiều từ tăng sang giảm và ngược lại để có chiến lược mua vào – bán ra phù hợp nhất.

- Giúp nhà đầu tư xác định được khoảng cắt lỗ phù hợp để tối ưu lợi nhuận và giảm thiểu rủi ro.

4. Phân loại mô hình vai đầu vai trong chứng khoán

Mô hình vai đầu vai được chia thành 2 loại: Mô hình vai đầu vai thuận và ngược.

4.1. Mô hình vai đầu vai thuận

Mô hình vai đầu vai thuận là mô hình đảo chiều xuất hiện vào cuối xu hướng tăng, được hình thành bởi ba đỉnh liên tiếp. Mô hình vai đầu vai thuận hình thành từ xu hướng tăng giá để tạo đỉnh (vai trái) sau đó đảo chiều tạo đáy. Giá lại tiếp tục tăng trở lại tạo thành một đỉnh cao hơn (đầu) và rồi lại quay đầu giảm tạo đáy. Cuối cùng, giá tăng tạo một đỉnh khác thấp hơn đầu (vai phải) và ngay sau đó sẽ quay đầu đi xuống.

Đường viền cổ chính là đường thẳng nối hai đáy,có thể dốc lên hoặc dốc xuống. nhưng đường viền cổ đi xuống sẽ có độ đáng tin cậy hơn. Nếu đường viền cổ không xuất hiện thì mô hình cũng sẽ tính là thất bại. Mô hình vai đầu vai được coi là chính xác nếu giá đi xuống phá vỡ đường viền cổ.

4.2. Mô hình vai đầu vai ngược

Mô hình vai đầu vai ngược có đồ thị ngược lại so với mô hình thuận, là mô hình đảo chiều xuất hiện vào cuối xu hướng giảm. Mô hình này sẽ tạo thành từ xu hướng giảm giá để tạo đáy (vai trái), sau đó tăng lên tạo đỉnh lần 1. Ngay khi tạo đỉnh thì giá sẽ giảm mạnh tạo thành đáy thấp hơn so với vai trái (đầu) rồi tăng trở lại tạo đỉnh lần 2 ngang bằng hoặc có chênh lệch so với đỉnh lần 1. Sau đó, giá sẽ giảm mạnh tạo đáy (vai phải) và tiếp tục tăng trở lại phá vỡ đường viền cổ.

5. Cách giao dịch chứng khoán với mô hình vai đầu vai

Cách 1: Khi thị trường xuất hiện mô hình vai đầu vai, để hiệu quả nhất nhà đầu tư nên chờ thời điểm giá phá vỡ đường viền cổ để đặt lệnh bán. Bởi đây là thời điểm giá xác định đã đảo chiều.

Cách 2: Nếu giá xuống dưới đường viền cổ một chút nhưng lại đảo chiều quay lên, thì bạn có thể đặt lệnh SELL ngay khi giá cắt đường viền cổ kéo dài. Điểm cắt lỗ nằm trên đỉnh vai phải, chốt lời tỷ lệ 1:2 hoặc 1:1. Với trường hợp này thì rủi ro cao nhưng nếu giá quay đầu đi lên thì lợi nhuận sẽ cao hơn trường hợp 1.

Xem thêm: Điểm Pivot là gì?

Thực tế các nhà đầu tư sẽ lựa chọn cách 1 hơn bởi vì thị trường luôn biến động, không có gì đảm bảo rằng giá có thể re-test lại đường viền cổ. Tuy nhiên, cách 2 sẽ đem lại lợi nhuận cao hơn bởi vì nếu bạn đang lời mà thành lỗ thì cũng khá là tiếc nuối.

6. Lưu ý khi giao dịch với mô hình vai đầu vai

- Cần phải chắc chắn rằng xu hướng giá tăng đối với mô hình vai đầu vai thuận và xu hướng giảm đối với mô hình vai đầu vai ngược.

- Các mô hình có thể mang tính chủ quan. Do đó, có người có thể nhìn ra mô hình trong khi một người khác thì không.

- Bạn không nên giao dịch khi mô hình chưa được hoàn thành (giá chưa phá vỡ đường viền cổ). Do đó, bạn cần phải kiên nhẫn chờ đợi trong một thời gian dài.

- Không phải lúc nào mô hình cũng đi theo đúng lý thuyết, nó có thể bị ảnh hưởng bởi các yếu tố khác mà tăng (giảm) cao hơn (thấp hơn) các mức dự kiến.

- Nên kết hợp mô hình vai đầu vai với một vài chỉ báo kỹ thuật khác để tăng độ chính xác hơn.

Thực tế xảy ra đôi khi rất khác so với lí thuyết, các mô hình vai đầu vai xuất hiện trên thị trường sẽ không đẹp và xấu hơn rất nhiều, khiến các nhà đầu tư nhầm lẫn với các mô hình giá khác. Do đó, yêu cầu nhà đầu tư cần phải luyện tập thật nhiều trước khi sử dụng mô hình vai đầu vai.